ニコノリ![]() のカーリースは一般的なカーリースと違い、「中古車リース」やリース契約満了後にクルマがもらえる「もらえるパック」など、独自性のあるカーリースを展開していますので、興味を持たれた方も多いはずです。

のカーリースは一般的なカーリースと違い、「中古車リース」やリース契約満了後にクルマがもらえる「もらえるパック」など、独自性のあるカーリースを展開していますので、興味を持たれた方も多いはずです。

しかしどのような種類のカーリースであっても、避けて通れないのが審査です。

この審査に通らなければ、いかに魅力的なカーリースであっても契約することはできません。

そこでニコノリの審査についてだけでなく、審査に通りやすくするための方法についてもご紹介しましょう。

ニコノリの契約でも審査を受けなければならない

カーリースはカーリース企業に月額を支払って、クルマを長期間借りるという形態の契約です。

そのため契約者が月額を支払い続ける能力があるかどうかは、カーリース企業にとって重要な事柄になります。

このことを判断するためにも、カーリースを契約する際には必ず審査があるわけです。

もちろんニコノリにも契約前には審査があり、その審査に通らなければ契約することはできません。

ニコノリの審査をおこなう信販会社

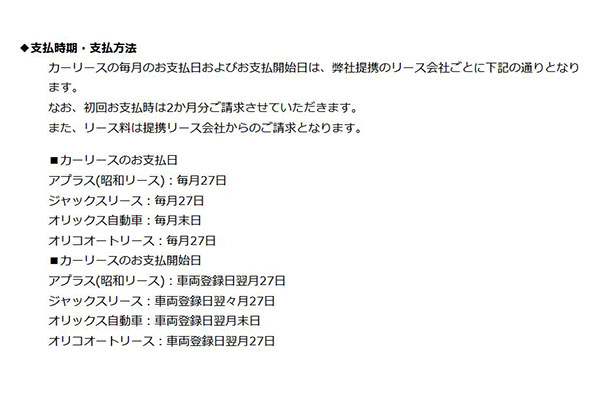

カーリースの審査をおこなうのは提携している信販会社ですが、ニコノリの場合は以下の信販会社が審査をおこなっています。

- アプラス(昭和リース)

- ジャックスリース

- オリックス自動車

- オリコオートリース

なお契約車両のリース料(月額)が請求されるのも、ニコノリではなく、これらの信販会社からとなります。

画像引用:定額ニコノリパック![]()

ニコノリで審査を受ける際に提供する情報

審査を実施する信販会社によって多少の違いはあるものの、ニコノリで審査を受ける際には以下のような情報を提供する必要があります。

- 免許証

- 現住所

- 勤務先および職種など

- 年収

- 債務履歴など

信販会社はこれらの情報から何を審査するのか

ではニコノリと提携している信販会社は、上記の情報を基に何を審査しているのでしょうか。

信販会社は申込者が新たなローンを組んでも、支払い続けることができるかどうかを確認したいわけです。

そのため会社員なら勤続年数や年収などを確認するとともに、これまでにローンや携帯電話料金などの、継続して支払い続ける必要があるものを滞納していないか、さらに借り入れがある場合には借入額などを把握しようとします。

審査ポイント「勤続年数」

申込者が会社員の場合に勤続年数を確認するのは、短期間に転職を繰り返していないか把握するためです。

短期間に転職を繰り返していた場合には、今後も転職する可能性があると受け止められてしまいます。

つまり無職になる期間がある場合、定期的な月額の支払いが困難になると信販会社は考えるわけです。

審査ポイント「年収」

カーリースの月額は高級車ほど高額になります。

もし年収がそれほど多くなければ、カーリースの月額支払いに充てられる金額もそれほど多くないはずですが、それにもかかわらず高級車のリースを申し込んでいるとすれば、高額な月額を支払い続けるのは困難だと判断されてしまいます。

すなわち年収と月額の割合なども考慮されるわけです。

審査ポイント「信用情報」

信販会社は契約申込者の信用情報を必ず確認し、審査の判断材料にしています。

信用情報とは個人のクレジットカードや割賦販売、ローン、キャッシングなどの契約内容に加えて、電気や水道、ガス料金、携帯電話料金の支払いに関する情報のことを指します。

つまりこれらの支払いが未払い、もしくは遅延したなどの情報が全て含まれているのです。

そしてこの信用情報はCIC(シー・アイ・シー)、JICC(日本信用情報機構)などに問い合わせれば入手することが可能なため、契約申込者が「信用」できるかどうかを簡単に判断することができます。

信用情報で未払いや遅延などが明らかになれば、審査に通りにくくなります。

また既に多額の借り入れをしていることが明らかになった場合にも、審査は通りにくくなります。

ニコノリの審査が通りやすい理由とは

ニコノリの審査を受け持つ信販会社は、上記のような審査をおこないますが、ニコノリは「審査に通りやすい」と自社のことを説明しています。

画像引用:定額ニコノリパック![]()

審査に通りやすい理由としてニコノリが挙げているのが、複数の信販会社と提携しているということ、さらに審査通過のチャンスが多いことです。

ニコノリは前述したようにアプラス(昭和リース)、ジャックスリース、オリックス自動車、オリコオートリースの信販会社4社と提携しています。

そのため、1社だけが審査をおこなう場合と比較すると、審査に通る可能性が高くなるといえるわけです。

信販会社の判断基準は会社によって異なる

どうして複数の信販会社と提携していると審査に通る可能性が高くなるのでしょうか。

実は、信販会社は前述したような情報に基づいて審査をおこないますが、最終的な審査の判断基準は信販会社によって異なります。

例えば勤続年数が短くても、年収と比較して高級車を申し込んでいても、信用情報に何らかの未払いや遅延などがあったとしても、その内容や程度によっては審査を通す信販会社があるのです。

そのためA信販会社では審査が通らなくても、B信販会社なら審査に通ることもあるというわけです。

つまり複数の信販会社と提携していることで審査に通りやすくなるのは、現実としてあり得るということです。

ニコノリの審査に通りやすくするために

ニコノリが他のカーリース企業と比べて審査に通りやすいとはいっても、何らかの事情で審査に通る可能性は低いと考えている方もいらっしゃるでしょう。

このような方が、少しでも審査に通りやすくなる方法についてご説明しましょう。

収入面で審査に不安を感じている場合

審査に際して収入面で不安を感じている場合に、少しでも審査が通りやすくなる方法です。

年収が少ない場合や不安定な場合は保証人を

年収が少ない場合、もしくは収入が不安定な場合などは、どうしても審査が不利になってしまいます。

しかし、だからといってカーリースを諦めてしなう必要はありません。

申込者単独では審査に通りにくいと思われる場合には、自分よりも年収が多く、収入も安定している人を保証人に立てると審査に通りやすくなります。

クルマの車種やグレードをランク下のものにする

カーリースの月額と収入とのバランスが取れていない場合には、現在考えているクルマよりも車種を低価格のものにする、もしくは同じ車種であっても下のグレードにするなどの方法が有効です。

こうすることでカーリースの月額を下げることができるため、収入とのバランスが取れるようになり、審査も通りやすくなります。

契約に際して頭金を入れる

ニコノリのカーリースは頭金0円で契約できるのが魅力ですが、この場合はどうしても月額が高くなってしまいます。

一方、頭金を入れると、月額を安く抑えることができるため、収入が少ない場合でも月額とのバランスが取れるようになり、審査に通りやすくなります。

審査に際して、収入面で不安があるのであれば、頭金を用意するのも一つの方法であることを覚えておいてください。

家族に申し込んでもらう

自分自身の収入では審査に通る可能性が低い場合、自分よりも収入が多い家族に申し込んでもらう方法もあります。

こうすることで審査そのものは通りやすくなりますが、車検証の使用者欄には契約者である家族の名前が記載されることになります。

リース会社によっては車検証の使用者とは違う人が運転することを認めない場合もあります。

また任意保険も契約者以外が運転していて事故などを起こした場合に、保険金が支払われなく場合もあります。

もしこの方法を選択するのであれば、リース会社に事前に確認しておくべきでしょう。

過去の信用情報に不安を感じている場合

過去にローンやキャッシングなどの返済を遅延したことがあり、それが審査の不安材料になっている場合の対処法です。

自分自身の信用情報を確認する

ローンやキャッシング、割賦販売などの返済が遅延していた場合や、自己破産をした場合には、その事実が信用情報に記載されます。

また遅延や未納だったローンなどの返済を完了させていたとしても、5年間は信用情報に残ってしまい、それまでは消すことができません。

信用情報にこれらの情報が記載されていた場合には、審査に不利になってしまいますが、過去に遅延などをした経験がある方はご自身の情報が残っていないか、念のため信用情報を確認しておくべきでしょう。

まとめ

ニコノリの審査がどのようにおこなわれているか、また審査に不安がある方の対処法についてもご説明しました。

ニコノリは提携している信販会社が複数あるため、審査に不安がある方でも他のカーリース企業と比べると審査が通る可能性は高いといえます。

しかしもし審査に不安があるのであれば、是非ご説明した対処法を参考にしてみてください。